夫の扶養内で副業・や在宅ワークをしたいけれど、いったいいくらまで?

在宅ワークや副業をしたいけれど、夫の扶養内で働きたい、まずは、そのように考える主婦は多いですよね。

扶養内でいくらまで稼げるのか、あらかじめシミュレーションしておくと、思いがけず収入が伸びても税金を抑えることができます。

主婦が扶養内でいくらまで稼ぐことができるのか、在宅ワークの税金についてまとめています。

主婦の副業・在宅ワークは扶養内いくらまで?

主婦が夫の扶養内でいくらまで稼ぐことができるのでしょうか?

できれば夫の扶養内で収入が欲しい、多くの主婦が考えることですよね。専業主婦の場合や、パート収入のある主婦の副業収入では、確定申告義務など異なる部分があります。

ここで言う場合の税金は所得税・住民税のこと。さらに、扶養を外れると健康保険料や国民年金といった社会保険料の支払いも生じてきます。

専業主婦の在宅ワークは扶養内いくら?

まずは、収入のない専業主婦のケースです

パートなど他に収入のない専業主婦の場合、在宅ワークによる所得は48万円まで税金がかかりません。この場合の収入を得るためにかかった経費は、収入から引くことができます(※)。

※所得:収入 - かかった経費

※48万円:誰でも受けることのできる基礎控除

所得は10種類に分類されるのですが、在宅ワークによる収入は「雑所得」または「事業所得」のいずれかに該当します。

このケースですと、課税対象となる金額がゼロなので税金はゼロ、確定申告も不要です。

↓↓

(所得)48万円 - (基礎控除)48万円 = (課税所得) 0円

まずは月に4万円の収入を得たいという主婦の方であれば、48万円を当面の目標するのはありですよね。扶養内で収入を得ることができ、4万円の収入アップは十分に嬉しい金額ではないでしょうか。

主婦が副業で在宅ワークする場合の扶養内はいくら?

次に、パート収入がある主婦が副業として在宅ワークをする場合です。複数の収入がある場合、合計の所得金額が48万円までは税金がかかりません。

この場合、副業による所得が年間20万円を超えたら確定申告が必要です。パート収入がある主婦の方が確定申告なしで副業したいなら、20万円以内に抑える必要があります。

ここで注意点があります。パート収入のある主婦の副業による収入が20万以下の場合、確定申告は不要とお伝えしました。

ですが、この場合でも住民税の申告は必要です。住民税は、確定申告をすると住民税納付先の自治体にも情報が共有される、というしくみがあるためです。

逆に確定申告をすれば、住民税の申告は不要です。少々ややこしいですよね。。

※一般的な例であり、状況は個人により異なります。

所得税・・国税・国に納付(給与、事業所得、雑所得などある)

住民税・・地方税・都道府県や区市町村に納付(※税率は約10%)

所得・・事業所得、雑所得、配当所得、利子所得、不動産所得など10種類

所得控除・・配偶者控除、配偶者特別控除、扶養控除、社会保険料控除、基礎控除など。所得から控除できる

社会保険の扶養内はいくらまで?

主婦は、扶養内であれば夫の社会保険(健康保険・厚生年金等)に加入することができます(※)。

社会保険は、130万円までが扶養内となります。

扶養から外れると、自身で社会保険に加入することになり、健康保険料・厚生年金保険料の支払い義務が生じます。

※健康保険組合によっては、個人事業主は扶養に入れない場合もあります。開業を検討している場合は、配偶者の加入している健康保険組合の規約を確認しておきましょう。

開業届の書き方

↓↓

在宅ワーク収入がアップした場合

48万円って、ちょっと少ない!?そんな風に思ったら。。

扶養内にこだわらず収入を増やしていきたい方は、事業者として申告をすることを考えましょう。

青色申告で節税する

個人事業主として申告をする場合、白色申告または青色申告により申告することができます。節税効果が高いのは青色申告です。

青色申告をすると65万円の青色申告特別控除が受けられるので、所得を大幅に減らすことができます。ただし、青色申告をするには、仕訳や帳簿などの知識が必要です。

扶養内での収入にこだわらず収入を伸ばしていきたい、またはスキルアップしたい方は青色申告を目指して収入アップを目指しましょう。

扶養内に収入を抑える

年間所得がオーバーして扶養から外れそうになったら、初年度は敢えて収入を抑えた方が良い場合もあるでしょう。

筆者は2017年に開業、同年より青色申告を継続しています。初年度は雑所得で計上したため(想定以上に収入が伸びた)税金が出てしまい、次年度より青色申告をすることに。。

雑所得には青色申告のような優遇制度がありません。

扶養内で在宅ワークをする予定が、思いがけず収入が伸びそうな場合、収入を抑えることも考えた方が良い場合があります。

そもそも税金のしくみ

所得税について~税金のしくみ~

簡単に所得税の仕組みを説明します。所得税は、「課税所得」金額に税率をかけて税金を計算します。

↓↓

課税所得(収入-経費-所得控除)×税率※

※税率は課税所得金額により変動します(超過累進税率)。

・所得には種類があり10種類に分類されます。配偶者が会社員の場合の給料は「給与所得」、パート収入の給料も「給与所得」です。

・副業や在宅ワークによる収入は、雑所得または事業所得です。

・所得控除は種類があり、条件を満たすと所得から控除できます。扶養控除、配偶者控除、社会保険料控除、基礎控除など。基礎控除誰でも受けられる控除です。

会社員はなぜ確定申告が不要?

会社員の場合、会社が給料から税金を天引きして本人に代わり税金を納めてくれます。

会社が本人に替わり納税してくれるので、会社員には確定申告義務がないというわけです。ちなみに、会社員でも本業以外の所得が20万円を超える場合、確定申告をする必要があります。

給与は、給与収入から「給与所得控除」が無条件で引かれています。

「給与所得控除」は、課税対象となる「給与所得」を計算する際に引かれる金額で、所得控除のようなもの。

給与所得控除は給与の額により決まっています。給与が1,625,000円までの給与所得控除額は550,000円です。

扶養内で働くってどういうこと?

そもそも扶養内で働くってどういうこと、と思われました?

家計を支える夫の扶養の範囲内で主婦が働くという意味です(逆も同じ)。夫の収入から配偶者控除・配偶者特別控除が引かれるので、夫の税金が減るということですね。

例えば、パート収入103万円の主婦の給与所得控除は55万、基礎控除額は48万円です。つまり、課税所金額0円となり税金はゼロ円です。専業主婦の場合は48万円まで税金はゼロ、確定申告不要です。

いずれの場合も扶養内なので、夫は配偶者控除を受けることができます。

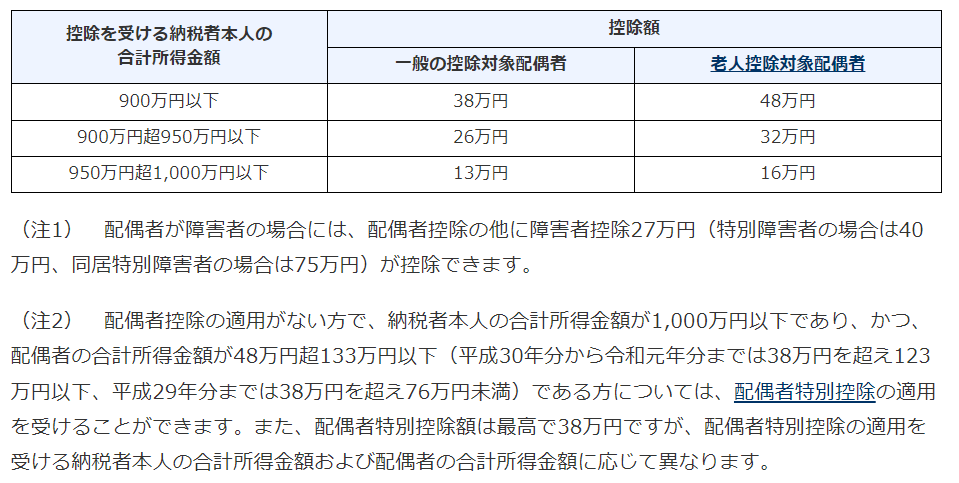

配偶者控除は、配偶者(この場合は妻)の所得金額が48万以下の場合に受けられる所得控除です。妻の所得金額が48万円~133万円の場合は、偶者特別控除を受けられます。

なお、配偶者控除・配偶者特別控除は、本人の所得が1,000万を超える場合は適用できません。

(参考)配偶者控除の金額

出展:国税庁HP

主婦の副業・在宅ワークまとめ

主婦の在宅ワークの税金や確定申告のまとめでした。少々ややこしいですが、在宅で仕事をするなら必要な知識。

損をしないためにも押さえておきたいところでもあります。